一、当前银行板块整体表现如何?

截至本周收盘,中证银行指数(399986)年内累计上涨7.3%,跑赢沪深300约2.1个百分点。其中,国有大行平均涨幅9.5%,股份行4.8%,城商行2.2%。成交量方面,银行板块日均成交额210亿元,较年初放大38%,资金回流迹象明显。

二、为什么银行股突然走强?

1. 利率环境边际改善

十年期国债收益率自2.26%回升至2.42%,缓解银行息差压力。市场普遍预期下半年LPR下调空间有限,**净息差有望触底**。

2. 资产质量预期扭转

上市银行一季度不良率1.25%,环比再降0.02个百分点;拨备覆盖率245%,安全垫充足。**房地产风险敞口持续压降**,城投化债方案落地降低系统性担忧。

3. 高股息策略再受追捧

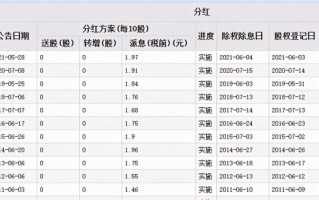

工农中建四大行股息率仍维持在6.2%-7.1%区间,显著高于十年期国债250BP以上。**“类债券”属性**吸引险资、社保等长线资金加仓。

三、银行股还能买吗?关键看三个指标

指标一:PB估值是否仍处洼地

目前银行板块整体0.55倍PB,低于十年均值0.78倍一个标准差。其中,**招商银行0.92倍PB**处于历史10%分位,**邮储银行0.62倍PB**低于净资产折价近40%。

指标二:机构持仓比例变化

主动偏股型基金对银行持仓比例2.8%,较2020年高点8.7%大幅下降,**配置比例处于十年低位**。若经济复苏超预期,存在30%-50%的仓位回补空间。

指标三:政策催化节点

7月政治局会议或提及**“金融支持实体经济”**新举措,可能涉及降准、专项再贷款等工具,**银行板块历来在政策窗口期超额收益显著**。

四、不同类型银行股怎么选?

稳健型:国有大行

- 代表标的:工商银行、建设银行

- 核心逻辑:股息率>6.5%,波动率<25%,适合作为底仓防御

- 风险提示:规模扩张放缓,盈利弹性有限

平衡型:优质股份行

- 代表标的:招商银行、平安银行

- 核心逻辑:零售护城河深,ROE持续高于15%

- 关键变量:财富管理业务复苏进度

进攻型:区域龙头城商行

- 代表标的:宁波银行、杭州银行

- 核心逻辑:区域经济活跃,贷款增速维持15%+

- 波动特征:β值>1.2,需承担更高市场风险

五、实战问答:普通投资者最关心的5个问题

Q1:现在追高银行股会不会买在山顶?

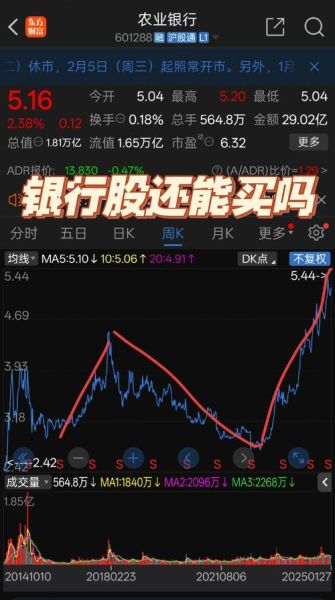

从股息率角度看,**只要股息率高于5.5%即可视为安全垫**。以农业银行为例,即便股价再涨10%,股息率仍有6.1%,高于理财产品收益。

Q2:银行股拿多久才能赚钱?

复盘2010年以来数据,**银行板块80%的绝对收益发生在持有期超过1年的情形**。建议采用“股息再投入+网格交易”策略,每跌5%加仓一次。

Q3:港股银行股比A股便宜,要不要换仓?

恒生中国内地银行指数PB仅0.39倍,但需考虑20%红利税和汇率波动。若持有期超过3年,港股折价优势才能体现。

Q4:银行ETF和个股怎么选?

ETF(如512800)适合行业β行情,个股选择需看α能力。当前阶段建议70%ETF+30%龙头个股组合,兼顾分散与弹性。

Q5:哪些信号出现需要立即卖出?

重点关注社融增速连续3个月低于9%、不良率单季跳升超5BP、机构持仓占比突破5%三大预警信号。

六、未来三个月行情推演

情景一:经济复苏超预期(概率40%)

银行指数有望挑战2021年高点,股份行领涨,宁波银行等弹性标的涨幅或达25%-30%。

情景二:维持弱复苏(概率50%)

板块维持箱体震荡,区间±8%,高股息策略占优,国有大行跑出相对收益。

情景三:地产风险暴露(概率10%)

指数可能回踩年线支撑,但0.5倍PB以下将触发长期资金抄底,回撤空间不超过12%。

还木有评论哦,快来抢沙发吧~