瀛通通讯股票值得买吗?先看基本面

“瀛通通讯股票值得买吗?”这是不少短线与长线投资者共同的疑问。先把镜头拉远,从公司基本面切入,再决定要不要把真金白银押进去。

1. 业务结构:耳机线材龙头,向“声光电”一体化升级

瀛通通讯起家于精密耳机线材,客户覆盖苹果、华为、小米等头部品牌。近年公司把触角伸向:

• Type-C高速数据线:受益快充普及,毛利率比传统线材高8–10个百分点;

• TWS耳机ODM:2023年出货量突破900万套,跻身二线ODM前列;

• 汽车高速线束:已拿到比亚迪、广汽埃安的小批量订单,单车价值量约450–600元。

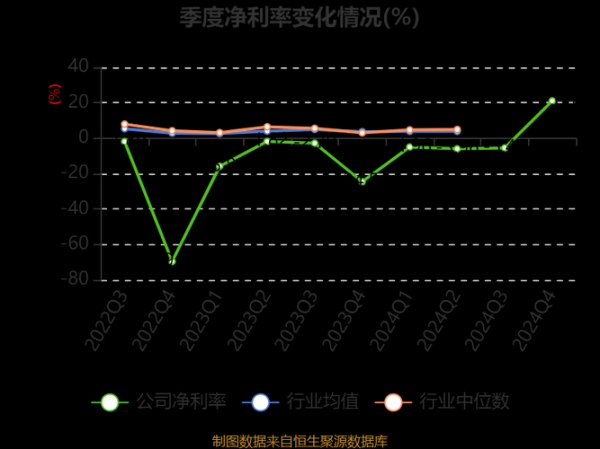

2. 财务体检:盈利拐点已现,但现金流仍偏紧

• 营收:2023年营收28.7亿元,同比增长24.6%,扭转2022年下滑态势;

• 净利润:归母净利1.02亿元,同比大增183%,主因产能利用率回升+高毛利产品占比提高;

• 资产负债率:54%,高于消费电子行业平均的42%,主要因为江西新基地扩产借款;

• 经营现金流:-0.87亿元,存货与应收账款合计占流动资产63%,需要警惕回款节奏。

瀛通通讯股票未来走势:三大催化剂与两大风险并存

3. 催化剂一:Vision Pro供应链潜在供应商

苹果MR头显Vision Pro量产在即,瀛通通讯已送样高柔性同轴线,若通过验证,单机价值量有望达到30–35美元。按100万台首年销量测算,可新增营收2–2.5亿元,毛利率高达35%以上。

4. 催化剂二:车载高速线束进入放量期

新能源车高频高速传输需求爆发,瀛通通讯的车载千兆以太网线束已通过德赛西威认证,预计2024Q3开始批量供货。机构预测,2026年车载线束业务可贡献营收8–10亿元,占总营收比重由现在的5%提升至20%。

5. 催化剂三:江西新基地产能爬坡

2023年底投产的江西信丰基地,设计年产值15亿元,目前产能利用率仅40%。随着TWS耳机旺季到来,2024年产能利用率有望提升至70%,带来规模效应,单季毛利率或再抬升2–3个百分点。

投资者最关心的问题:估值贵不贵?

以2024年Wind一致预期净利润1.6亿元计算,当前市值对应市盈率约28倍,处于消费电子板块中枢偏上水平。但考虑到:

• 车载业务从0到1的高弹性;

• Vision Pro潜在订单的期权价值;

• 产能利用率提升带来的利润杠杆;

估值具备消化空间。若2025年净利润达到2.5亿元,对应2024年PEG仅0.8,性价比凸显。

两大风险不可忽视

6. 风险一:苹果产业链砍单

瀛通通讯对苹果间接营收占比约35%,若iPhone销量不及预期或供应链份额被立讯、歌尔挤压,业绩将直接承压。

7. 风险二:存货减值与应收账款坏账

消费电子行业价格战激烈,若TWS耳机库存滞销,公司可能被迫计提减值。2023年报显示,存货周转天数已升至92天,高于行业平均的75天。

实战策略:短线波段 vs 长线布局

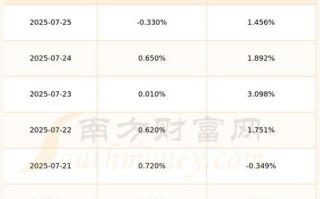

8. 短线波段:紧盯三大信号

• 信号1:Vision Pro供应链名单公布,若瀛通通讯出现在二级供应商列表,可博弈20%以上情绪溢价;

• 信号2:车载线束获得新势力车企大单,当日龙虎榜若出现机构席位净买入超3000万元,可跟随打短差;

• 信号3:季度末存货环比明显下降,意味着库存压力缓解,可提前潜伏。

9. 长线布局:用“业绩+估值”双保险

• 买点:等2024年中报确认车载业务营收占比超10%,且经营现金流转正,再分批建仓;

• 卖点:若2025年动态PE超过40倍,或苹果订单占比跌破25%,则考虑逐步减仓。

机构最新观点:分歧中的共识

• 中信电子:给予“增持”,目标价18.5元,核心逻辑是车载业务放量;

• 国金通信:维持“中性”,认为存货风险尚未出清,目标价15元;

• 私募圈:部分游资已在14–15元区间潜伏,等待Vision Pro事件驱动。

综合来看,瀛通通讯股票值得买吗?答案取决于你的投资周期:短线玩家可盯事件催化,快进快出;长线投资者需确认车载业务兑现,再逢低布局。瀛通通讯股票未来走势大概率呈“先抑后扬”,2024下半年或是关键分水岭。

还木有评论哦,快来抢沙发吧~