最贵的股票到底“贵”在哪里?

打开行情软件,很多人第一眼就被伯克希尔·哈撒韦A类股(BRK.A)的六位数报价震撼:每股超50万美元。但“贵”不等于“泡沫”,它的价格由以下三点共同推高:

(图片来源网络,侵删)

- 从不拆股:巴菲特坚持不拆股,减少短线交易者,锁定长期股东。

- 账面价值持续增长:保险浮存金+多元化实业利润,年均复合回报约20%。

- 稀缺性溢价:全球仅此一家“超级投资控股”结构,无法简单对标。

除了伯克希尔,还有哪些“天价股”?

很多人以为BRK.A是孤例,其实全球还有几只“隐形冠军”:

- 瑞士巧克力公司Lindt & Sprüngli:每股超10万瑞士法郎,家族控股+高端定位。

- Seaboard Corporation:美国农业巨头,每股约4000美元,低流动性推高价格。

- NVR Inc.:美国住宅建筑商,每股超6000美元,持续回购缩股。

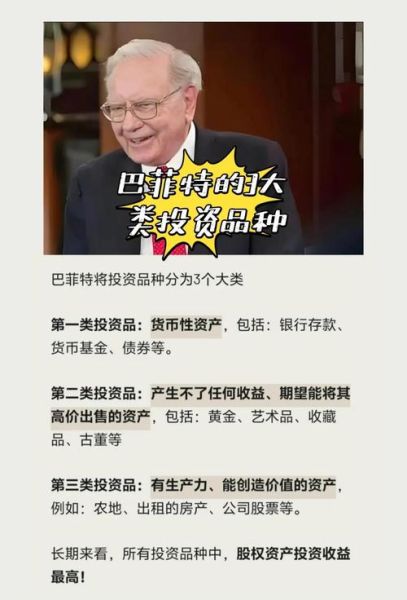

巴菲特为何对高价股情有独钟?

一问:高价会不会吓跑普通投资者?

不会。巴菲特正是通过高单价筛选出“志同道合”的资本,减少市场噪音。

二问:高股价是否意味着估值过高?

看市净率(P/B)而非绝对价格。BRK.A的P/B长期低于1.5倍,远低于科技巨头。

三问:为什么不拆股降低门槛?

拆股会吸引短线客,增加波动;伯克希尔用B类股(BRK.B)满足小资金需求,A类股保持“俱乐部”属性。

高价股的投资逻辑拆解

1. 现金流护城河

伯克希尔旗下保险、能源、铁路业务每年贡献超300亿美元自由现金流,支撑股价。

(图片来源网络,侵删)

2. 管理层溢价

巴菲特+芒格的组合被市场赋予“0.5倍市净率”额外估值,类似奢侈品品牌溢价。

3. 回购与税务效率

高价股回购可直接提升每股价值,且避免分红带来的双重征税。

普通投资者如何“间接持有”最贵股票?

直接买不起BRK.A?三种替代方案:

- 购买BRK.B:单价约350美元,流动性好,权益与A类股相同。

- ETF通道:如SPY、VOO均重仓伯克希尔,占比约1.5%。

- 复制策略:自建“类伯克希尔”组合,配置保险、铁路、消费龙头。

高价股的风险警示

即使BRK.A也非“永动机”,需警惕:

- 继任者风险:巴菲特离任后,市场可能重新定价管理层溢价。

- 规模诅咒:资金体量过大,未来年化回报或降至8%-10%。

- 行业集中:金融+消费占比过高,若经济周期转向,波动加剧。

未来还会出现新的“50万美元股”吗?

概率极低。监管趋严、拆股文化盛行、散户力量崛起,都抑制了超高单价诞生。但“类伯克希尔”控股平台(如日本软银、香港长和)可能成为替代品,通过跨行业并购+低估值回购复制路径。

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。

还木有评论哦,快来抢沙发吧~