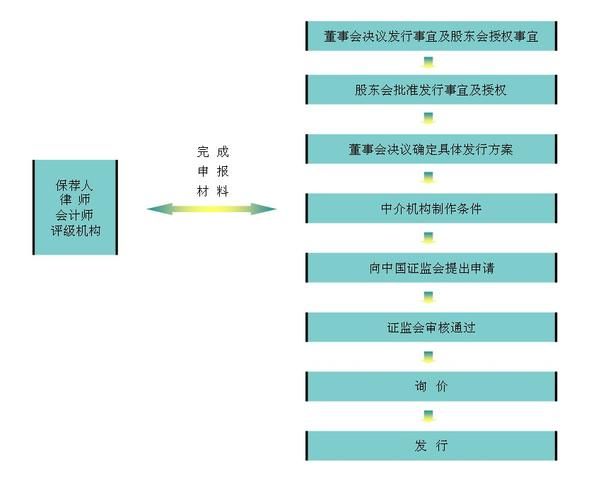

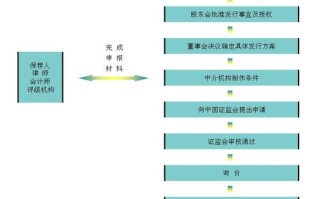

一、股票发行流程是什么?——从立项到挂牌的完整路径

很多投资者只关心新股上市后的涨跌,却忽略了企业“怀胎十月”的发行过程。实际上,**一套严谨的股票发行流程**决定了公司能否顺利登陆资本市场。下面用问答方式拆解:

1. 企业为什么要先进行股份制改造?

答:只有完成**有限责任公司→股份有限公司**的变身,企业才能具备发行股票的法定主体资格。改造环节包括审计、评估、验资、创立大会,耗时约3-6个月。

2. 辅导备案到底在辅导什么?

答:券商进场后,会帮助企业梳理**财务内控、关联交易、历史沿革**三大痛点,辅导期至少3个月,并向证监局报送辅导工作总结报告。

3. 发审会“过会”看什么?

答:委员们重点拷问**持续盈利能力、募投项目合理性、股权清晰性**。过会率约八成,被否案例多数倒在毛利率异常或关联交易占比过高。

二、股票发行条件有哪些?——主板、科创板、北交所差异化门槛

1. 主板(沪市/深市)硬性指标

- **净利润**:最近3年连续盈利,累计≥1.5亿元,最近一年≥6000万元。

- **现金流或营收**:最近3年累计现金流≥1亿元,或营收≥10亿元。

- **股本总额**:发行后≥5000万股,公众股≥25%。

2. 科创板五套上市标准(至少满足一套)

| 标准 | 核心指标 | 适用企业 |

|---|---|---|

| 标准一 | 市值≥10亿+最近两年净利润≥5000万 | 成熟盈利型 |

| 标准二 | 市值≥15亿+最近一年营收≥2亿+研发投入≥15% | 高研发型 |

| 标准五 | 市值≥40亿+医药行业至少一项核心产品获准二期临床 | 创新药械 |

3. 北交所“市值+研发投入”弹性条件

北交所允许**研发投入占比≥8%**的中小企业挂牌,并设置**“市值≥2亿元+营收≥5000万元”**的入门组合,显著低于科创板。

三、发行定价机制:询价、直接定价、竞价三种模式如何选?

1. 询价发行:机构博弈场

步骤:初步询价→确定价格区间→累计投标询价→定价。**80%以上IPO采用询价**,发行价由公募基金、社保基金等六类机构决定。

2. 直接定价:小盘股利器

发行股数≤2000万股且无老股转让时,可跳过询价直接定价,**节省两周时间**,但易出现定价偏低导致募资不足。

3. 竞价发行:北交所特色

投资者通过交易系统直接出价,**价高者得**,类似港股“公开认购”,目前仅北交所试点。

四、从过会到上市敲钟:容易被忽视的三大细节

1. 发行批文有效期多久?

证监会核准后12个月内必须启动发行,否则批文失效。2023年某光伏企业因行业周期波动主动延迟发行,最终重新过会。

2. 战略配售锁定期多长?

参与战略配售的公募基金、险资等**锁定期12个月**,员工持股计划锁定期36个月,期间不得转让。

3. 绿鞋机制如何护盘?

主承销商可超额配售15%股票,上市后30天内若破发,用募集资金从二级市场**买入股票稳定价格**,2022年某芯片股通过绿鞋减少跌幅达8%。

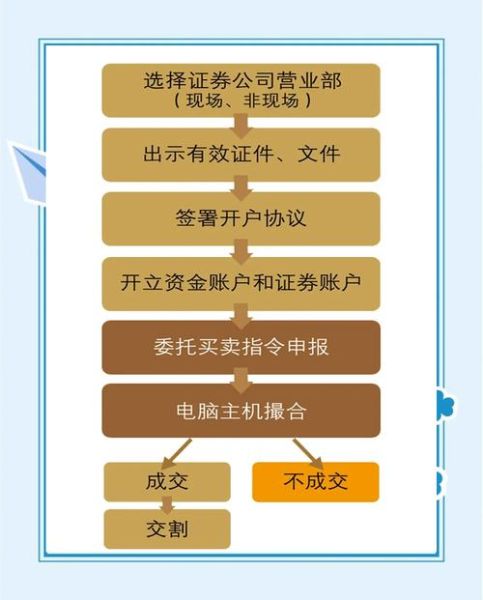

五、投资者如何提前捕捉新股机会?

1. 打新底仓配置技巧

- 沪市1万元市值可申购1000股,深市5000元市值可申购500股。

- **科创板/北交所需开通权限**,分别要求20个交易日日均资产≥50万/≥50万。

2. 招股说明书重点看哪些章节?

答:直接翻到**“风险因素”+“业务与技术”+“募集资金运用”**,三页纸就能判断公司质地。

3. 上市首日卖出策略

统计2023年数据:注册制新股首日平均涨幅约50%,**开盘集合竞价阶段卖出**可锁定大部分收益,避免午后回落风险。

还木有评论哦,快来抢沙发吧~