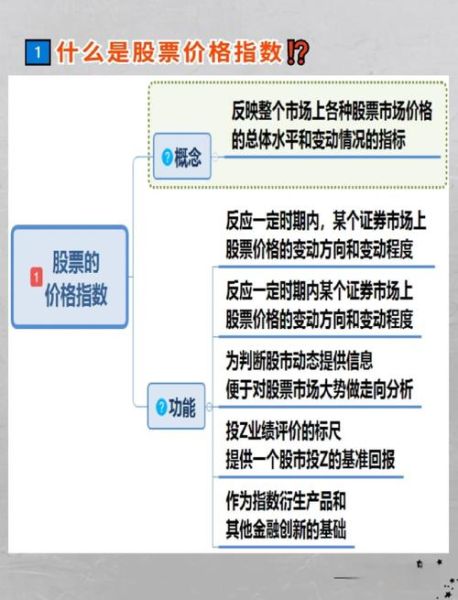

股票净值到底指什么?

股票净值,又叫每股净资产,是把公司全部净资产(总资产-总负债)除以发行在外的普通股股数得出的结果。它代表理论上每股股票对应的公司账面价值,也是股东在公司清算时可分到的“底线”金额。

(图片来源网络,侵删)

股票净值怎么计算?一步步拆解

自问:拿到一份财报,如何自己动手算出股票净值?

自答:只需四步:

- 在资产负债表中找到“归属于母公司所有者权益合计”。

- 剔除优先股权益(如有)。

- 用剩余金额除以最新普通股总股本(注意不是流通股本)。

- 得到的结果就是每股净资产,即股票净值。

公式:每股净资产=(净资产-优先股权益)÷普通股总股本

股票净值与股价关系:为什么常常不相等?

自问:既然净值是“底线”,为何很多股票市价远高于或低于净值?

自答:因为股价不仅反映账面价值,更反映未来盈利能力、市场情绪、行业景气度等多重因素。

(图片来源网络,侵删)

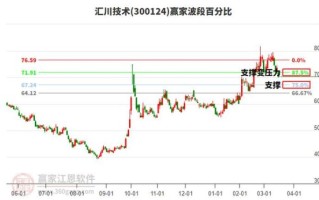

- 市净率(PB)=股价÷每股净资产,是衡量二者差距的常用指标。

- PB>1:市场愿意溢价,通常说明公司盈利预期好、资产稀缺。

- PB<1:市场给出折价,可能暗示资产质量差、行业低迷或存在隐性负债。

如何利用股票净值做投资决策?

1. 识别“破净”陷阱与机会

当PB<1时,先别冲动抄底,先问:

- 公司是否连续亏损?亏损会侵蚀未来净资产。

- 资产中是否包含大量商誉或存货?这些科目减值风险高。

- 行业是否处于下行周期?周期底部可能持续数年。

若答案多为“否”,则破净股可能具备估值修复空间。

2. 对比同业PB,寻找相对便宜

同一行业中,资产结构越相似,PB可比性越高。

步骤:

- 列出行业所有公司最新PB。

- 剔除极端值(如亏损或重组预期股)。

- 计算行业中位数PB。

- 若某龙头公司PB显著低于中位数,且ROE高于中位数,则可能被市场错杀。

3. 结合ROE,判断“贵”得是否合理

高PB不一定贵,关键看净资产收益率(ROE)。

(图片来源网络,侵删)

经验法则:

- ROE>15%且持续三年,PB给到3倍以上仍属合理。

- ROE<5%,即使PB<1,也可能长期趴在低位。

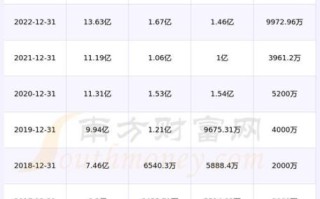

股票净值变化背后的三大推手

自问:为何同一家公司,去年净值元,今年突然掉到元?

自答:推手无非以下三类:

- 盈利或亏损:净利润直接增加或减少净资产。

- 大额分红:现金分红会减少净资产,导致每股净资产下降。

- 增发或回购:增发摊薄每股净资产;回购并注销则提升每股净资产。

实战案例:从净值视角拆解某银行股的“低估”逻辑

背景:A银行当前股价元,每股净资产元,PB=。

步骤:

- 查看财报:净资产中90%为高流动性债券与贷款,资产质量透明。

- ROE连续五年>12%,高于行业平均。

- 行业政策回暖,拨备覆盖率已见顶,未来利润释放空间大。

- 结论:市场仅给倍PB,显著低于历史中位数倍,存在估值修复预期。

常见误区:关于股票净值的四个“想当然”

- 误区一:净值高=安全垫厚——若资产以商誉、无形资产为主,清算价值可能远低于账面。

- 误区二:破净必涨——周期股在景气下行时,PB可长期<。

- 误区三:净值不变——每季度财报更新,净资产都会因利润、分红、增发而动态变化。

- 误区四:只看绝对值——忽视行业差异,地产与科技股的合理PB天然不同。

进阶工具:如何用Excel快速追踪股票净值

- 建立三列表格:A列股票代码,B列最新净资产,C列总股本。

- 公式:=B2/C2,下拉即可批量算出每股净资产。

- 再用行情软件导出最新收盘价到D列,计算PB:=D2/(B2/C2)。

- 设置条件格式,PB<1标红,一眼发现破净股。

写在最后:把净值当作起点,而非终点

股票净值是静态的账面快照,投资却是一场面向未来的动态博弈。把净值当作一把尺子,丈量安全边际;再用行业趋势、管理层能力、现金流质量去校准,才能在低估与成长之间找到真正的平衡点。

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。

还木有评论哦,快来抢沙发吧~