厚普股票怎么样?先看清它的基本面

厚普股份(300471.SZ)主营天然气加气站装备与氢能装备,2023年营收结构中,**天然气装备占比约七成,氢能装备占比两成**。公司毛利率维持在30%左右,高于传统机械行业均值,但**净利润波动较大**,主要受订单确认节奏与原材料价格影响。

从财务数据看,2023年营收同比增长18%,归母净利润却下滑12%,**核心原因是氢能业务前期投入高、回款周期长**。不过,公司资产负债率仅42%,账上现金充裕,短期偿债压力不大。

厚普股票未来走势分析:三大催化剂

1. 政策红利:氢能“十四五”规划落地

2024年多地出台氢能产业补贴细则,**单座加氢站补贴上限从500万提升至800万**。厚普作为国内加氢站EPC龙头,已中标中石化、国家能源集团等央企项目,**在手订单超15亿元**,相当于2023年营收的1.2倍。

2. 技术突破:液氢储罐商业化在即

公司研发的**液氢储罐已通过国家能源局验收**,单罐容量是气氢储罐的3倍,运输成本降低40%。券商测算,若2025年液氢重卡渗透率突破5%,厚普该项业务营收有望达10亿元。

3. 估值修复:机构持仓比例历史低位

截至2024Q1,**基金持仓占比仅2.3%,创五年新低**。对比氢能板块平均PE 45倍,厚普当前PE 28倍,存在**30%以上估值修复空间**。

厚普股票风险点:必须警惕的三件事

1. 氢能价格战风险:2024年新增20家加氢站设备商,行业毛利率可能从30%压缩至25%。

2. 应收账款高企:2023年末应收账款达9.8亿元,**占流动资产35%**,若央企项目回款延迟,现金流将承压。

3. 技术替代风险:固态储氢技术若2026年前商业化,现有液氢设备可能面临淘汰。

厚普股票怎么买?三种策略对比

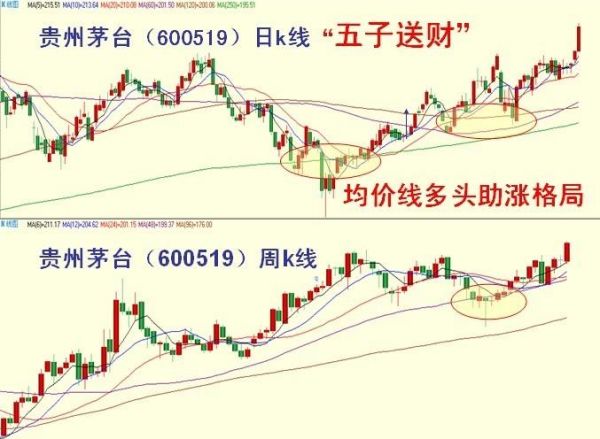

策略A:短线波段(1-3个月)

跟踪**氢能招标数据**,每月10日前后若中标金额超1亿元,可博弈短线冲高。止损位设20日均线下方5%。

策略B:中线持有(6-12个月)

等待**液氢储罐首单交付**(预计2024Q3),若验收通过且获追加订单,目标价看至15元(现价12元)。

策略C:长期定投(2-3年)

每季度财报后,若氢能业务营收占比**连续两季提升3%以上**,则加仓。总仓位不超过组合的10%。

厚普股票常见问题答疑

Q:厚普与中集安瑞科谁更有潜力?

A:中集强项在储运,厚普强项在加氢站集成。**若政策侧重建站(如2024年),厚普弹性更大**。

Q:现在入场会不会追高?

A:对比2023年氢能板块高点,厚普股价已回调35%,**当前位置处于估值低位区间**。

Q:氢能补贴退坡怎么办?

A:2025年后补贴虽退坡,但绿氢成本预计降至20元/kg,**经济性驱动将接棒政策驱动**。

厚普股票机构最新观点

中信证券4月研报:**维持“买入”评级**,目标价16元,核心逻辑是“液氢设备订单超预期”。

国金证券风险提示:**下调2024年盈利预测10%**,因钢材涨价可能侵蚀利润。

散户调研纪要:某私募透露,**厚普正在洽谈欧洲液氢项目**,若落地将成为首个出口订单。

还木有评论哦,快来抢沙发吧~