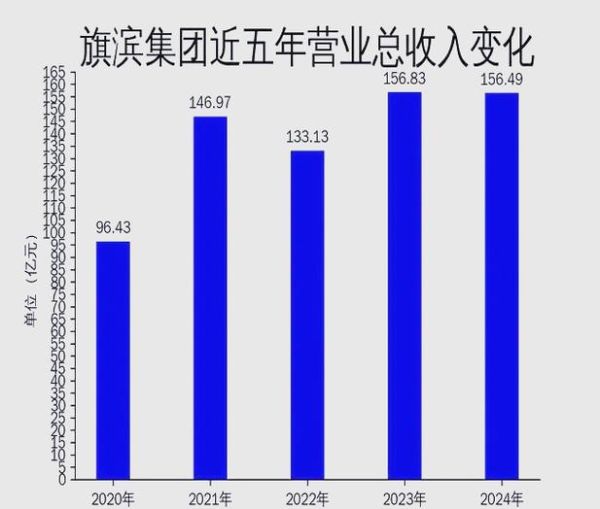

一、旗滨集团是做什么的?为什么它会被资本市场反复提及?

旗滨集团(601636)起家于浮法玻璃原片,目前业务已延伸至节能建筑玻璃、光伏玻璃、电子玻璃、药用玻璃四大高附加值赛道。很多人把它简单归类为“周期股”,却忽略了公司从纯周期向成长+周期双轮驱动的转型。

自问:一家做玻璃的公司,为什么会被券商研报反复点名?

自答:因为它踩中了地产竣工端回暖+新能源装机爆发两条高景气赛道,且产能扩张节奏快于同行。

二、旗滨集团股票值得长期持有吗?先看ROE与现金流

长期持有的核心逻辑是盈利质量与分红能力。

- ROE连续三年>15%:2021-2023年加权ROE分别为21.7%、18.4%、16.9%,显著高于玻璃行业均值。

- 经营性现金流净额/净利润>1:2023年该比值1.13,说明利润含金量高。

- 分红率稳定在30%左右:上市以来累计现金分红超60亿元,股息率约3%-4%,具备类债券属性。

自问:周期行业最怕现金流断裂,旗滨为何能逆势分红?

自答:公司采用“以销定产+低库存”策略,库存周转天数常年低于30天,现金回流快。

三、旗滨集团股票未来走势如何?拆解三大催化因子

1. 地产链:竣工端回暖带来需求弹性

2024年1-4月全国房屋竣工面积同比+18.8%,玻璃库存从高峰的6500万重箱降至4800万重箱,价格自底部反弹约15%。旗滨作为华东、华南龙头,**区域定价权强**,直接受益。

2. 新能源:光伏玻璃第二成长曲线

公司规划7条1200t/d光伏玻璃产线,2024-2025年陆续点火,对应年产能约3.8亿平,可满足45GW组件需求。按当前2.0mm镀膜玻璃26元/平测算,满产后可贡献年收入百亿级增量。

3. 高端化:电子玻璃与药用玻璃打开估值空间

• 电子玻璃:高铝盖板玻璃已通过OPPO、三星认证,**单平净利是传统浮法10倍**。

• 药用玻璃:中硼硅管制瓶产能5000吨,一致性评价推动渗透率从5%提升至30%,**毛利率超50%**。

四、风险清单:哪些变量可能打破预期?

- 产能释放过快:若光伏玻璃新线集中点火,行业可能重演2022年价格战。

- 燃料成本波动:天然气占生产成本35%,若价格突破3.5元/方,单箱毛利或压缩5-7元。

- 地产政策低于预期:若竣工端数据再次下滑,浮法玻璃价格将二次探底。

五、估值对比:旗滨处于什么位置?

截至2024年6月,旗滨集团动态PE约12倍,PB约1.8倍,低于光伏玻璃龙头福莱特(PE 28倍)与信义光能(PE 25倍),但高于传统浮法玻璃企业(PE 8-10倍)。

结论:估值已反映周期底部,但未充分定价新能源业务。

六、操作策略:三种资金类型对应三种打法

| 资金属性 | 建仓区间 | 止盈信号 | 止损信号 |

|---|---|---|---|

| 长线配置 | 8.5元以下(对应股息率4%+) | 光伏玻璃满产且电子玻璃放量 | ROE跌破10% |

| 波段交易 | 9-10元区间箱体 | 库存降至4000万重箱以下 | 天然气价格单月涨超20% |

| 事件驱动 | 政策催化前夜 | 竣工数据连续两月超预期 | 光伏玻璃听证会大幅放松 |

七、投资者最关注的五个细节问答

Q1:大股东减持是否影响信心?

A:2023年减持规模仅占总股本0.8%,且用于员工持股计划,**并非套现离场**。

Q2:可转债赎回压力有多大?

A:当前股价较转股价溢价20%,预计2024年Q3前完成赎回,**对流通盘冲击有限**。

Q3:海外产能布局进展?

A:马来西亚两条线已投产,**享受天然气低价+美国关税豁免**,单箱净利高于国内30%。

Q4:如何跟踪高频数据?

A:每周三关注中国玻璃期货网库存数据,每月15日核查国家统计局竣工面积。

Q5:与同行比竞争优势在哪?

A:“沿海布局+自有码头”降低物流成本100-150元/吨,**良率比行业高3-5个百分点**。

还木有评论哦,快来抢沙发吧~