中国石油股票值得长期持有吗?

值得,但需结合周期、估值与分红三大维度动态评估。

**理由**:

- **盈利周期**:油价中枢抬升,上游勘探业务弹性大,盈利高点往往出现在油价上行期。

- **估值水平**:当前PB约0.7倍,低于十年中枢1.1倍,安全边际充足。

- **股息回报**:近五年平均股息率6.8%,高于十年期国债收益率,现金流稳定。

最新走势分析:短期波动与中期趋势

1. 近期价格驱动因素

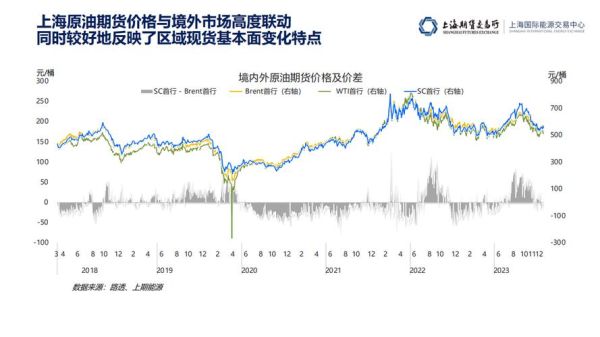

- 国际油价:布伦特原油站稳80美元/桶,OPEC+减产延续至三季度,供给端收缩支撑。

- 人民币汇率:人民币贬值提升海外油气销售的人民币计价收入,增厚利润。

- 政策催化:“中特估”概念升温,低估值央企获资金关注,北向资金连续四周净流入。

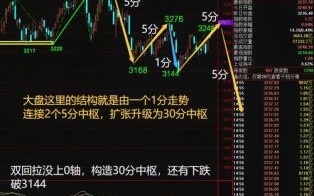

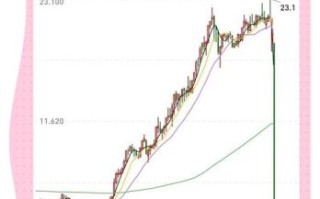

2. 技术面关键位

日线级别: - **支撑位**:7.20元(120日均线) - **压力位**:8.10元(前高颈线位) MACD金叉后红柱放大,量能温和放大,短期仍有惯性冲高动能。

三大核心疑问拆解

疑问一:油价下跌会否拖累业绩?

不会单边决定。 对冲机制: - 上游勘探:油价每跌10美元/桶,净利润减少约180亿元(敏感性测试)。 - 下游炼化:油价下跌降低原料成本,炼油毛利扩大,部分抵消上游损失。 - 库存收益:若油价急跌,库存减值一次性冲击,但后续采购成本下降。

疑问二:新能源转型是否削弱传统业务价值?

短期影响有限,长期需观察资本分配效率。 转型进度: - 2023年资本开支中,新能源占比仅5%,仍以油气增储上产为主。 - 氢能、CCUS项目处于示范阶段,五年内对利润贡献低于3%。 结论**:新能源是“锦上添花”,传统油气仍是“现金奶牛”。

疑问三:分红能否持续?

高股息具备可持续性。 现金流测算**: - 2023年自由现金流约2200亿元,分红支出约800亿元,派息率36%,低于国际同行(埃克森美孚45%)。 - 未来三年若无大规模并购,维持当前派息率压力不大。

横向对比:三桶油谁更优?

| 指标 | 中国石油 | 中国石化 | 中国海油 |

|---|---|---|---|

| 2023年ROE | 9.2% | 7.5% | 12.1% |

| 股息率 | 6.8% | 5.9% | 8.1% |

| 上游占比 | 60% | 30% | 85% |

| 估值(PB) | 0.7倍 | 0.8倍 | 1.2倍 |

结论:若追求高股息+低估值,中国石油平衡性最佳;若押注油价弹性,中国海油更激进。

操作策略:不同持仓周期如何布局?

短线(1-3个月)

关注油价突破85美元/桶信号,若放量突破8.10元压力位,可顺势加仓,止损设7.20元。

中线(6-12个月)

逢回调至7.5元以下分批建仓,目标价9.5元(对应2024年盈利预测10倍PE)。

长线(3年以上)

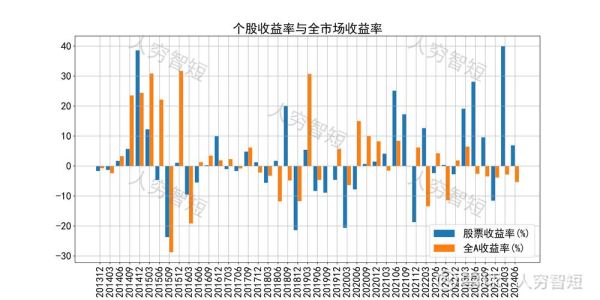

采用股息再投入策略:每年分红到账后,于除权后10个交易日内按收盘价买入,复利效应显著。历史回测显示,2010年至今该策略年化收益达9.4%,超越沪深300指数2.8个百分点。

风险提示:不可忽视的三件事

- 地缘政治:若伊朗原油重返市场,油价或快速回落10-15美元。

- 替代能源:电动车渗透率超预期(如2025年全球达30%),长期需求增速下修。

- 政策干预:国内成品油调价机制若再度压缩炼油利润,将影响整体盈利。

还木有评论哦,快来抢沙发吧~