国电投股票值得买吗?

若你追求稳健分红、看好新能源赛道,且能接受央企股相对低波动,当前估值下具备中长期配置价值。

国电投是谁?先厘清“国家电投”与“国电电力”区别

很多投资者把“国电投”与“国电电力”混为一谈,其实二者主体不同:

- 国家电投集团:全称国家电力投资集团有限公司,是国资委直管的五大发电央企之一,旗下控股多家上市公司,但集团本身并未整体上市。

- 国电电力:证券代码600795,原属国电集团,后与神华合并为国家能源集团,与国家电投无隶属关系。

因此,**“国电投股票”通常指国家电投在A股的资本运作平台——上海电力、中国电力、吉电股份、东方能源等**,下文以最具代表性的上海电力(600021)为例展开。

估值水位:横向对比同行,便宜还是贵?

截至最近收盘,上海电力动态PE约9.3倍,PB约0.95倍,而火电龙头华能国际PE 11倍、PB 1.2倍;绿电运营商三峡能源PE 18倍、PB 2倍。

**结论:处于行业中低区间,折价主要来自市场对火电盈利持续性的担忧,但绿电装机占比提升正在重塑估值逻辑。**

盈利结构:火电托底,绿电贡献增量

火电板块:煤价回落,弹性显现

2023年长协煤履约率升至80%以上,叠加进口煤价下行,公司入炉标煤单价同比下降约12%,度电毛利修复至0.08元/千瓦时,**预计2024年火电净利润贡献25亿元左右**。

新能源板块:装机翻倍,利润占比过半

2023年末风光装机达12GW,十四五目标25GW,年均复合增速30%。当前风光项目全投资IRR约7.5%,高于央企6%的底线要求。**2025年绿电净利润有望突破35亿元,占比提升至60%以上。**

现金流与分红:央企属性下的“类债券”特征

国家电投承诺2023-2025年分红率不低于50%,按2024年预期净利55亿元测算,**股息率约5.2%**,高于十年期国债收益率120bp。现金流方面,绿电补贴拖欠虽存在,但央企融资成本低(3%左右),可滚动覆盖。

政策催化:沙戈荒大基地+容量电价双轮驱动

- **沙戈荒大基地**:国家电投获批规模居首,2024-2025年将陆续并网,锁定高电价、低弃风弃光。

- **容量电价**:2024年起全国煤电容量电价机制落地,上海电力控股火电装机12GW,**每年可获容量补偿约18亿元,相当于净利润增厚15%**。

潜在风险:哪些因素可能打破预期?

- 煤价反弹:若地缘政治导致国际煤价飙升,火电盈利将再次承压。

- 绿电消纳:三北地区特高压外送通道建设不及预期,弃风弃光率回升。

- 利率上行:公司资产负债率72%,若加息50bp,财务费用增加约4亿元。

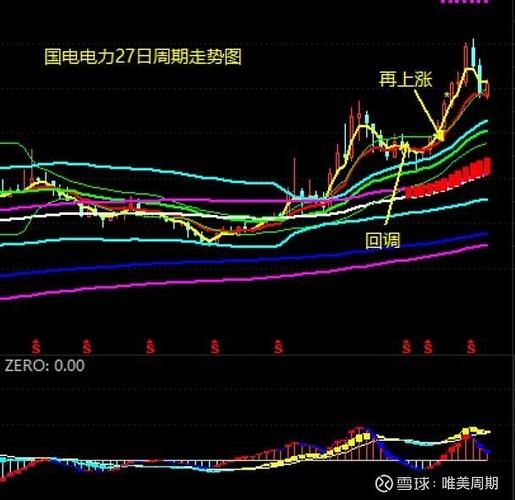

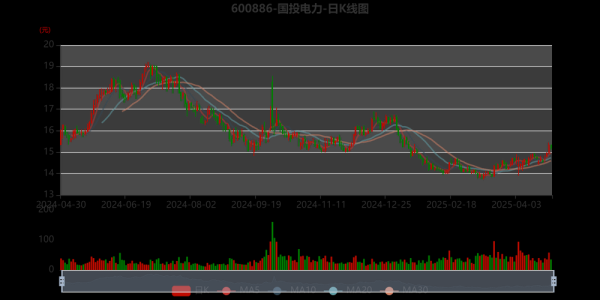

技术面:股价已横盘一年,突破需要哪些信号?

周线级别看,上海电力自2023年4月以来在8.5-10.5元箱体震荡,量能持续萎缩。**关键观察点**:

- 放量突破10.5元并站稳,MACD周线金叉,目标位12元(对应2024年10倍PE)。

- 若跌破8.5元箱体下沿,需警惕机构减仓,止损位8元。

投资者画像:谁更适合买入?

| 类型 | 匹配度 | 理由 |

|---|---|---|

| 稳健型 | ★★★★☆ | 高股息+央企信用,适合作为底仓 |

| 成长型 | ★★★☆☆ | 绿电增速快,但弹性不如纯民企运营商 |

| 交易型 | ★★☆☆☆ | 波动率低,需等待政策或业绩催化 |

操作节奏:左侧还是右侧?

左侧布局:当前估值已反映悲观预期,可逢8.8元以下分批建仓,每跌5%加一成仓位。

右侧追击:待2024年中报绿电利润占比超50%确认后,于10元上方追涨,止损设8%。

长期视角:2030年市值空间测算

假设2025-2030年绿电装机年均增长15%,火电保持微利,净利润复合增速12%,给予2030年12倍PE,对应市值约1100亿元,**较当前600亿市值存在80%上行空间**。

还木有评论哦,快来抢沙发吧~