南方航空股票值得长期持有吗?——若你追求稳健分红、行业复苏红利,且能承受周期波动,答案是“值得”。

南方航空股票未来走势如何?——短期看油价与汇率,中期看需求恢复,长期看机队升级与国际化布局,整体呈“震荡向上”格局。

一、南方航空基本面拆解:三张表透露哪些信号?

1. 资产负债表:高杠杆下的“稳”与“险”

- 资产端:机队净值约2,100亿元,占资产六成,折旧年限15年,残值率5%,每年折旧约140亿元,为利润提供“安全垫”。

- 负债端:有息负债率58%,美元债占比高,人民币贬值1%将带来约5亿元汇兑损失,需紧盯美元指数。

2. 利润表:票价弹性决定盈利拐点

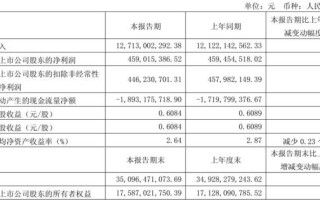

- 2023年营收1,599亿元,恢复至2019年的96%,客座率78.1%,同比提升9.4个百分点。

- 单位ASK成本0.42元,较2019年下降7%,燃油套保比例仅20%,油价每上涨10美元/桶,成本增加约30亿元。

3. 现金流量表:经营现金流已回正

- 2023年经营现金流净流入280亿元,覆盖资本开支的75%,自由现金流缺口收窄至80亿元,偿债压力减轻。

二、行业周期与南方航空的“β”机会

1. 航空业周期四阶段,现在处于哪一段?

复苏期→繁荣期→过热期→衰退期。当前国内线已迈入“复苏后期”,国际线仍在“复苏早期”,南航国际ASK占比35%,弹性最大。

2. 票价市场化如何放大盈利?

2017年票价上限放开后,经济舱全价票已上调30%;若2024年需求继续恢复,票价每上涨1%,南航净利润增厚约8亿元。

三、南方航空与同行对比:三大差异化优势

- 航线网络:广州、北京大兴双枢纽,东南亚市占率第一,RPK份额达28%。

- 机队结构:A320neo与B787占比提升至55%,单位油耗下降12%。

- 成本控制:人机比89:1,低于国航的96:1,座公里成本行业最低。

四、投资者最关心的五个自问自答

Q1:油价上涨会不会吞噬利润?

A:南航燃油成本占营业成本35%,已开展20%比例套保,且通过征收燃油附加费可转嫁约60%增量成本,实际冲击有限。

Q2:人民币汇率波动影响多大?

A:南航美元负债约180亿美元,若人民币年内升值3%,可带来汇兑收益约35亿元,对冲油价风险。

Q3:高铁网络扩张会不会分流?

A:800公里以内航线占比仅12%,高铁替代边际减弱;1500公里以上航线南航市占率超40,具备定价权。

Q4:分红率能否持续?

A:公司章程承诺分红率不低于30%,2023年每股分红0.15元,股息率2.1%,未来盈利恢复后有望提升至3%以上。

Q5:定增摊薄风险几何?

A:2023年已完成45亿元定增,用于引进22架A320neo,股本摊薄约3%,2024年暂无大额融资计划。

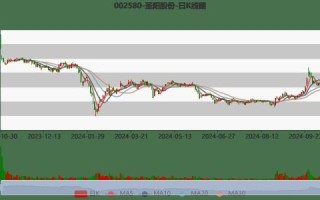

五、技术面与资金面:关键价位拆解

- 筹码峰:6.2元附近堆积70%成交量,为中期支撑。

- 北向资金:2024年4月净流入12亿元,持仓占比升至3.8%,创三年新高。

- 期权隐含波动率:30%处于历史25%分位,市场预期波动收窄,适合卖出看跌布局。

六、情景推演:三种可能路径下的收益测算

| 情景 | 需求恢复 | 布伦特油价 | 人民币汇率 | 2025年EPS | 目标价 |

|---|---|---|---|---|---|

| 乐观 | 国际线恢复100% | 75美元 | 6.8 | 0.65元 | 8.5元 |

| 中性 | 国际线恢复85% | 85美元 | 7.0 | 0.48元 | 7.2元 |

| 悲观 | 国际线恢复70% | 95美元 | 7.2 | 0.32元 | 5.8元 |

七、操作策略:长线、波段、对冲三种打法

1. 长线配置:逢跌建仓,股息+估值双击

在6元以下分批买入,持有至2026年,预期复合收益15%+。

2. 波段交易:事件驱动做T

利用油价急跌、人民币升值窗口,6.2—7.5元区间高抛低吸。

3. 对冲组合:买入正股+卖出认购期权

持有现货同时卖出7元行权价认购,权利金0.25元,降低持仓成本。

八、风险提示:不可忽视的灰犀牛

- 地缘政治:中美航线恢复不及预期,影响宽体机利用率。

- 疫情反复:新型变异株导致边境管控收紧。

- 利率上行:美联储加息末期,美元债再融资成本抬升。

还木有评论哦,快来抢沙发吧~