赣能股份(000899.SZ)自上市以来,一直是江西本地电力板块的代表之一。面对“双碳”战略与电力市场化改革,投资者最关心两个问题:赣能股份股票怎么样?赣能股份值得长期持有吗?下面用问答与拆解的方式,带你一次看懂。

公司基本面:发电结构、盈利来源与区域地位

1. 发电结构:煤电为主,风光并进

- 截至年报披露,公司控股装机约331万千瓦,其中煤电占比约78%,风电、光伏合计占比22%。

- “十四五”规划新增风光装机200万千瓦,2025年清洁能源占比有望提升至40%。

2. 盈利来源:电价、煤价、电量三因子

- 电价端:江西燃煤基准价0.4143元/千瓦时,年度长协上浮20%封顶,2023年综合电价同比提高7.8%。

- 煤价端:2023年入炉标煤单价910元/吨,较2022年高点回落18%,带动毛利率回升至15.6%。

- 电量端:省内用电量年均增速7%,公司机组利用小时数4800小时,高于全国平均300小时。

3. 区域地位:江西电网核心供应商

江西是典型“送端缺电”省份,外购电比例25%以上,赣能股份作为省属能源平台,优先获得新增风光指标与调峰煤电指标。

---财务透视:现金流、负债率、分红记录

现金流:经营净现金连续三年为正

- 2021—2023年经营现金流净额分别为18.4亿元、22.7亿元、25.1亿元。

- 资本开支高峰已过,2024年计划支出35亿元,主要用于风光项目,资金缺口通过绿色中票+政策性银行低息贷款覆盖。

负债率:有息负债率降至55%

- 2023年末资产负债率58%,其中带息负债142亿元,平均融资成本3.4%。

- 公司2023年发行10亿元绿色中票,票面利率2.95%,显著低于同期AAA级企业债。

分红记录:近三年股息率2.5%—3.2%

- 2021—2023年每股分红0.12元、0.15元、0.18元,分红比例稳定在30%左右。

- 管理层在业绩说明会上表示,若风光项目现金流持续好转,未来三年分红比例有望提高至35%。

行业催化:容量电价、绿电溢价、CCER重启

容量电价:煤电盈利稳定性增强

2024年起江西执行容量电价100元/千瓦·年,公司煤电装机258万千瓦,预计新增稳定收益2.58亿元。

绿电溢价:风光项目收益率抬升

省内2024年绿电交易溢价0.03—0.05元/千瓦时,公司新增风光电量20亿千瓦时,对应利润弹性0.6—1亿元。

CCER重启:潜在碳收益

公司2025年风光装机若达200万千瓦,按年利用小时2000小时、减排因子0.8吨CO₂/MWh测算,可产生320万吨CCER,按50元/吨保守价格,对应利润1.6亿元。

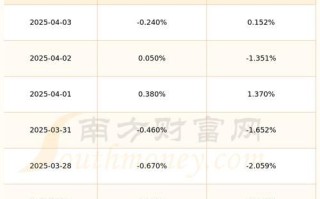

---估值对比:相对PE、PB、EV/EBITDA

| 指标 | 赣能股份 | 火电板块平均 | 水电板块平均 |

|---|---|---|---|

| 2024E PE | 9.2倍 | 11.5倍 | 15.8倍 |

| 2024E PB | 0.95倍 | 1.1倍 | 1.8倍 |

| EV/EBITDA | 5.4倍 | 6.8倍 | 9.2倍 |

结论:赣能股份估值低于行业中枢,具备15%—20%的修复空间。

---风险清单:煤价反弹、项目进度、利率上行

煤价反弹:盈利最大变量

若2024年秦港Q5500均价超过1000元/吨,公司入炉标煤成本或再升10%,对应净利润下修6亿元。

项目进度:风光指标落地不及预期

江西2024年风光竞配规模3GW,公司需拿到500MW以上才能兑现装机规划,若只拿到300MW,2025年清洁能源占比仅35%。

利率上行:财务费用增加

假设LPR上调30bp,公司每年利息支出增加4300万元,EPS下修0.04元。

---问答时间:投资者最关注的五个细节

Q1:赣能股份会不会被“ST”?

连续三年归母净利润为正,且2023年扣非净利润7.2亿元,不存在ST风险。

Q2:大股东会不会注入资产?

江投集团旗下尚有120万千瓦水电、抽蓄项目处于前期,若盈利达到上市标准,存在2026年前后注入可能。

Q3:股价为何长期破净?

市场对煤电盈利持续性存疑,叠加江西经济增速放缓,压制估值;随着容量电价落地,破净状态有望缓解。

Q4:与长源电力、皖能电力相比优势在哪?

区域电价更高、煤价运输半径更短、负债率更低,三因素共同抬升ROE。

Q5:适合定投还是一次性建仓?

若煤价处于800—900元/吨区间,可一次性建仓;若煤价波动大,建议分3—4次定投,平滑成本。

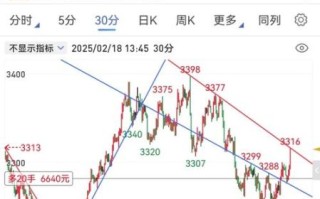

技术面:筹码、量能、关键位

筹码:机构持仓占比提升

- 2023年末公募+北向资金合计持仓8.7%,较2022年提高3.2个百分点。

量能:底部放量确认

- 2024年3月—5月日均成交额2.3亿元,是2023年均值的1.8倍。

关键位:4.8元支撑,6.2元压力

- 周线级别60周均线位于4.82元,多次回踩不破;前高6.18元为短期目标位。

情景推演:2024—2026年盈利与股价区间

情景一:煤价维持900元/吨,风光装机兑现

- 2024—2026年归母净利润9.5亿、11.2亿、13.0亿元。

- 对应EPS0.97、1.14、1.33元,给予12倍PE,目标价11.6—14.0元。

情景二:煤价回升至1000元/吨,风光装机延迟

- 2024—2026年归母净利润7.8亿、8.5亿、9.1亿元。

- 给予10倍PE,目标价8.0—9.1元。

情景三:煤价跌至800元/吨,容量电价+绿电溢价超预期

- 2024—2026年归母净利润11.5亿、14.0亿、16.5亿元。

- 给予13倍PE,目标价14.9—18.0元。

综合来看,赣能股份在煤电盈利底部反转、风光转型加速、区域电价优势三重逻辑共振下,具备中期估值修复+长期成长的双击可能。若你对煤价波动有承受力,且愿意陪伴公司完成清洁能源转型,当前价位值得重点跟踪。

还木有评论哦,快来抢沙发吧~