中国邮政银行股票值得买吗?先看基本面

中国邮政储蓄银行(股票代码:601658.SH / 1658.HK)自2019年A+H两地上市以来,常被投资者拿来与四大行对比。它到底值不值得买?先拆三张表:

(图片来源网络,侵删)

- 资产规模:截至2023年末,总资产突破15万亿元,存款余额超12万亿元,**规模稳居国有大行第五位**。

- 盈利能力:2023年归母净利润862亿元,同比增长1.23%,**净息差2.01%**,高于工行、建行。

- 资产质量:不良贷款率0.83%,拨备覆盖率347%,**风险抵御能力优于行业平均**。

邮政银行股价走势分析:五年曲线里的三个关键节点

节点一:2020年3月疫情底

受全球流动性危机拖累,邮储银行A股最低跌至3.75元,**动态市盈率仅4.6倍**,股息率突破6%,吸引长线资金抄底。

节点二:2021年2月抱团瓦解

核心资产杀估值,邮储银行却逆势上涨至6.8元,**“低估值+高股息”策略**成为震荡市避风港。

节点三:2023年“中特估”行情

政策催化下,邮储银行H股年内最大涨幅45%,A股突破5.5元,**PB修复至0.7倍**,仍低于四大行平均0.8倍。

股息率是否可持续?拆解分红逻辑

投资者最关心的问题:高股息能否持续?

答案藏在现金流里:

(图片来源网络,侵删)

- 邮储银行**每年现金分红比例稳定在30%**,2023年每股派息0.257元,按现价4.8元计算,**A股股息率5.35%,H股股息率7.2%**(含税)。

- 核心负债来源是**个人存款占比88%**,成本率仅1.61%,显著低于同业,为持续分红提供“安全垫”。

- 资本充足率14.36%,**无需频繁再融资摊薄股东权益**。

零售银行护城河:县域市场的“毛细血管”

为何邮储银行能维持低负债成本?

4万个网点下沉至乡镇,其中74%位于县域以下,**形成天然垄断**。这些网点:

- 代理储蓄业务贡献**70%存款**,无需支付对公客户经理高额薪酬;

- 每新增1万元存款,**综合成本比股份制银行低0.8个百分点**;

- 通过**“自营+代理”双轮驱动**,把普惠金融做成高毛利生意。

潜在风险:房地产敞口与息差收窄

需要警惕什么?

| 风险点 | 数据 | 应对策略 |

|---|---|---|

| 房地产贷款占比 | 6.3% | 低于行业平均,且**80%为按揭贷款** |

| 地方融资平台敞口 | 约1.2万亿元 | 主要投向**长三角、珠三角**等财政强省 |

| 息差压力 | 2023年下降15BP | 加大**小微贷款投放**(利率4.5%-5.5%) |

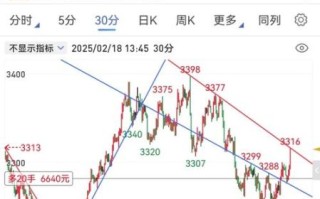

技术面信号:周线级别的“三角整理”

打开邮储银行A股周线图:

- 2022年10月至今形成**收敛三角形**,上边5.6元,下边4.5元;

- MACD周线金叉,**成交量萎缩至地量**,变盘窗口临近;

- 若放量突破5.6元,**理论目标位6.8元**(前高附近)。

机构持仓动向:国家队与外资的博弈

2024年一季报显示:

(图片来源网络,侵删)

- 证金公司持股21.81亿股,**连续12季度未减持**;

- 香港中央结算(陆股通)增持1.2亿股,**外资持仓比例升至6.8%**;

- 易方达沪深300ETF、华夏上证50ETF等**被动基金**合计持仓超10亿股。

估值对比:为何比农行贵,却比招行便宜?

用数据说话:

- 邮储银行A股**PB 0.65倍**,农行PB 0.58倍,招行PB 0.95倍;

- ROE 11.8%,**高于农行(10.9%)**,但低于招行(15.2%);

- 核心差异在于**零售业务占比**:邮储零售收入占比69%,招行高达55%,但**邮储单客成本仅为招行1/3**。

操作节奏:三种资金对应的策略

长期配置型

现价4.8元对应2024年预期股息率5.5%,**每跌0.3元加仓10%**,目标持有3年以上。

波段交易型

4.5-5.6元箱体震荡,**靠近下轨低吸,突破上轨不追涨**,配合港股高股息轮动。

打新套利型

沪市1万元市值可申购1000股新股,**邮储银行波动率低,适合作为打新门票**。

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。

还木有评论哦,快来抢沙发吧~