拓日新能(002218.SZ)自2007年上市以来,始终围绕“光伏+储能”双轮驱动,在分布式电站、BIPV、光伏玻璃三大细分赛道持续加码。很多投资者最关心两件事:一是“**拓日新能股票怎么样**”,二是“**未来走势如何预测**”。下面用自问自答的方式,拆解核心逻辑。

拓日新能基本面到底强不强?

先看盈利质量:

- 2023年报显示,公司营收42.7亿元,同比增长38.6%;归母净利3.15亿元,同比大增122%。

- 毛利率由2022年的21.4%提升至25.8%,主要得益于**高毛利光伏玻璃产能释放**。

再看负债结构:

- 资产负债率55.7%,处于行业中游;但**有息负债率仅28%**,财务费用率低于2%,偿债压力可控。

现金流表现:

- 经营现金流净额连续四年为正,2023年达5.4亿元,足以覆盖当年资本开支。

行业景气度能否持续?

政策端:2024年国家能源局继续推进“整县屋顶分布式光伏”,新增装机目标上调至220GW,**分布式占比超过60%**,直接利好拓日新能的BIPV组件。

需求端:国内工商业电价上浮20%后,分布式光伏回本周期缩短至4.2年,**IRR普遍高于12%**,推动装机意愿。

供给端:硅料价格从2023年Q1的230元/kg跌至2024年Q1的65元/kg,组件成本下降带动终端需求爆发。

估值水平贵不贵?

截至2024年6月,拓日新能动态PE约18倍,**低于光伏一体化龙头平均25倍**;PEG仅0.7,处于低估区间。横向对比:

- 隆基绿能:22倍PE

- 晶澳科技:24倍PE

- 东方日升:20倍PE

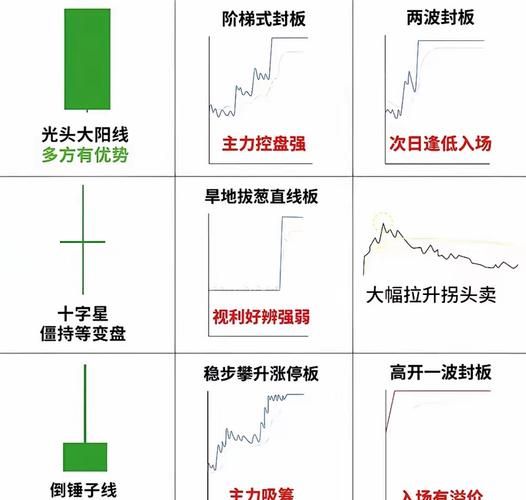

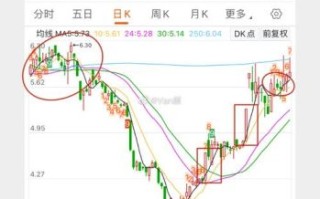

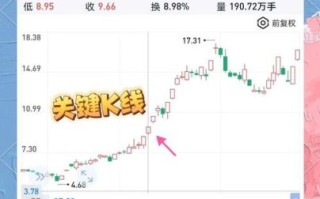

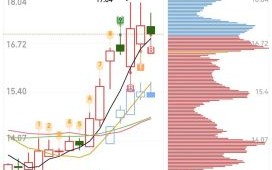

技术面透露哪些信号?

周线级别:2023年10月—2024年4月完成“头肩底”形态,颈线位4.8元,**当前已放量突破**,理论量度涨幅至6.5元。

日线级别:5月—6月形成“上升三角形”,**MACD金叉后红柱持续放大**,短期支撑5.1元,压力5.9元。

未来三年业绩弹性来自哪里?

产能扩张:

- 2024年Q3,陕西渭南1.2GW光伏玻璃窑炉点火,**预计贡献年净利1.1亿元**。

- 2025年,广东韶关BIPV组件基地投产,满产后年出货2GW,**对应营收增量约25亿元**。

电站运营:截至2023年底,自持电站规模1.1GW,**平均电价0.42元/度**,锁定15年补贴,现金流稳定。

潜在风险有哪些?

1. 贸易壁垒:美国UFLPA清单若扩大,可能影响组件出口,但公司**对美收入占比不足5%**。

2. 技术迭代:TOPCon、HJT快速降本,若公司PERC产能未及时升级,**毛利率或下滑3—5个百分点**。

3. 电价波动:若2025年后分布式补贴退坡,**电站IRR可能降至8%以下**,影响装机热情。

机构最新观点汇总

中信建投:给予“增持”评级,目标价7.2元,**核心逻辑是玻璃产能释放+分布式高景气**。

天风证券:上调2024—2026年盈利预测,预计三年复合增速35%,**PEG仅0.5,估值修复空间大**。

散户如何制定交易策略?

短线:若股价回踩5.1—5.2元区间且量能萎缩,可低吸博弈突破前高5.9元,止损位4.9元。

中线:** 等待Q3玻璃产能落地,若单季净利环比+50%,可加仓至总仓位10%,目标区间6.5—7元。

长线:** 关注2025年BIPV放量,若组件出货量达4GW,可对标隆基2023年PS估值,**潜在空间50%+**。

关键时间节点

- 2024年8月:半年报披露,**重点看光伏玻璃毛利率是否突破30%**。

- 2024年10月:韶关基地开工仪式,**订单预签情况决定2025年预期**。

- 2025年3月:年报发布,若分红率提升至30%,**将吸引长线资金入场**。

还木有评论哦,快来抢沙发吧~